Vài năm sau khi bỏ ngang Trường Kinh doanh Harvard và thành lập công ty thương mại tiền thân của Coupang – tập đoàn thương mại điện tử lớn nhất Hàn Quốc hiện nay, Bom Suk Kim phải đối diện với một vấn đề quan trọng. Ông đang nắm trong tay một website thương mại điện tử với tốc độ tăng trưởng mạnh mẽ và đang cân nhắc niêm yết nó trên thị trường.

Kim có tham vọng lớn: chuyển hướng công ty sang một mô hình giống như Amazon và mới một mạng lưới giao hàng độc quyền, ông hoàn toàn có thể đạt được mục tiêu này. Vấn đề là để làm được điều này Coupang sẽ cần rất nhiều tiền, thậm chí có thể lên tới hàng tỷ USD, trong khi các nhà đầu tư trên thị trường đại chúng thường không ưa thích mô hình công ty với số vốn đầu tư quá lớn.

Đây là cơ hội lý tưởng với Softbank của tỷ phú Masayoshi Son. Nhóm chuyên viên Softbank đã nghiên cứu Coupang cùng các đối thủ và nhận thấy rằng tuy Coupang có dòng tiền kém hơn các công ty khác nhưng đem đến trải nghiệm người dùng tốt hơn. Tháng 6/2015, SoftBank quyết định bơm hơn 1 tỷ USD vào Coupang – con số đầu tư kỷ lục cho một startup vào thời điểm đó tại Hàn Quốc.

Được hỗ trợ bằng lượng tiền khổng lồ, Coupang ồ ạt xây dựng các trung tâm hậu cần khắp Hàn Quốc. Năm đó, doanh thu Coupang tăng ba lần so với năm trước dù lợi nhuận gộp giảm.

Tỷ phú Son cũng không dừng lại ở đây. Sau khi thành lập quỹ Vision Fund 100 tỷ USD năm 2017, ông rót thêm 2 tỷ USD vào Coupang cuối năm 2018 thông qua quỹ đầu tư này. Khoản tiền bơm thêm giúp Coupang có đủ tài chính để tung thêm hai dịch vụ mới là giao hàng và đồ ăn. Đại dịch Covid-19 đã giúp Coupang cũng như các công ty trong cùng lĩnh vực bước vào một cuộc cạnh tranh gay gắt khi nhu cầu tăng cao trên khắp cả nước.

Cho đến thời điểm này, ván cược vào Coupang mà Softbank thực hiện dường như đã thành công. Dù Coupang ghi nhận khoản lỗ khổng lồ lên tới 475 triệu USD năm 2020, nhưng đợt IPO tại New York đã đẩy định giá công ty lên hơn 100 tỷ USD, gấp 10 lần định giá hồi năm 2018. Điều đó đã mang lại cho Vision Fund khoản lợi nhuận khổng lồ, giúp SoftBank đạt mức lợi nhuận ròng hàng năm lớn nhất từ trước đến nay là 46 tỷ USD.

Với một danh sách dài những vụ đầu tư mạo hiểm thành công vào các startup ở châu Á, tỷ phú Son đang dập tắt mọi lời chỉ trích về phong cách đầu tư liều lĩnh của ông. Trước mắt, một loạt các đợt IPO dự kiến trong năm 2021 từ các công ty do vị tỷ phú này đầu tư đều có khả năng sinh lợi. Cho tới thời điểm này, khoản đầu tư trị giá 20 triệu USD vào tập đoàn Alibaba khi công ty này đang trong giai đoạn khởi nghiệp vẫn được coi là vụ đầu tư thành công nhất của tỷ phú Masayoshi Son. Song điều này có thể sẽ sớm bị phá vỡ, bởi vụ IPO của Coupang là vụ niêm yết lớn nhất của một công ty nước ngoài tại Mỹ kể từ đợt IPO của Alibaba vào năm 2014.

Trong cuộc phỏng vấn gần đây với Nikkei, tỷ phú Son cho biết ông hiện đang “thu hẹp” sự tập trung vào việc đặt cược vào hàng trăm công ty kỳ lân mới. Cam kết gần đây về việc tăng gấp đôi danh mục quỹ Vision Fund cũng sẽ cho thấy liệu các nhà đầu tư có bị thuyết phục bởi triển vọng tăng giá cổ phiếu của ngành công nghệ toàn cầu hay không.

Tất nhiên, đi cùng với thành công cũng có cả thất bại, như vụ công ty dịch vụ tài chính Greensill Capital sụp đổ vào tháng 3 vừa qua và startup chia sẻ không gian văn phòng WeWork bị phá sản vào năm 2019. Những thất bại này đã đặt ra câu hỏi về chiến lược “tăng trưởng bằng mọi giá” của SoftBank. Trong khi đó, đại dịch đã tạo ra sự xáo trộn trên thị trường và triển vọng đối với cổ phiếu công nghệ vẫn rất khó đoán. Niềm tin của nhà đầu tư sụt giảm hồi đầu năm 2020, khi dịch Covid-19 bùng lên, đã buộc SoftBank phải bán hơn 50 tỷ USD tài sản.

Câu hỏi lớn nhất lúc này là chiến lược “tăng trưởng bằng mọi giá” mà SoftBank yêu cầu các startup áp dụng có đem lại lợi nhuận hay không. Nhờ số tiền đầu tư hàng tỷ USD, Coupang tăng thị phần rất nhanh ở Hàn Quốc và đã tuyên bố muốn tăng cường khả năng hậu cần của mình lên 50% trong năm tới. Tuy nhiên, thị trường Hàn Quốc lại là môi trường cạnh tranh rất gay gắt. Hàng loạt startup đang mọc lên và các tập đoàn lớn, bao gồm cả Amazon, cũng đang tìm cách cách tiến sâu hơn vào thị trường thương mại điện tử nước này.

Dù có số vốn khổng lồ, tỷ phú Son thừa nhận ông từng bỏ lỡ một số thương vụ “béo bở” trong lĩnh vực khỏi nghiệp. Các nhà đầu tư đối thủ giành được thỏa thuận đã thu về lợi nhuận khổng lồ nhờ giá cổ phiếu công nghệ tăng vọt trong dịch Covid-19 và sử dụng số tiền đó để tái đầu tư. Điều này có nghĩa là SoftBank phải đối mặt với sự cạnh tranh gay gắt và điều đó có thể cản trở tham vọng xây dựng một “đội quân” doanh nhân khởi nghiệp để dẫn đầu “cuộc cách mạng thông tin” của tỷ phú Son.

“Có rất nhiều vụ đầu tư thất bại, chẳng hạn như WeWork, Greensill và Katerra,” ông Masayoshi Son cho hay. “Nhưng điều tôi hối tiếc hơn cả là những cơ hội đầu tư bị bỏ lỡ.”

Tầm nhìn dài hạn hay tư duy thiển cận?

Ra mắt cách đây 4 năm, quỹ Vision Fund được tỷ phú Masayoshi Son gây dựng với mục tiêu thúc đẩy sự chuyển dịch từ viễn thông sang đầu tư công nghệ. Vision Fund hiện có hai quỹ nhỏ Vision Fund 1 và 2, và đang sở hữu hơn 130 tỷ USD tài sản kết hợp, bao gồm cả vốn đã cam kết nhưng chưa được đầu tư. Từ các văn phòng của công ty trên khắp London, thung lũng Silicon, Mumbai và các địa điểm khác, các thành viên trong 26 nhóm đầu tư của công ty có nhiệm vụ săn lùng các công ty khởi nghiệp tiềm năng trên khắp thế giới. Sau các cuộc đàm phán ban đầu, nhà sáng lập startup sẽ trao đổi trực tiếp với tỷ phú Son, hiện chủ yếu qua Zoom. Thông thường, ông Son mất trên dưới một giờ để quyết định có đầu tư hàng tỷ USD vào startup đó hay không.

“Chỉ có khoảng 5% công ty có lợi nhuận khi chúng tôi đầu tư, 95% còn lại đang thua lỗ và con số này tiếp tục tăng lên”, tỷ phú Son cho hay. “Chúng tôi đầu tư vào các startup với định giá rất lớn. Phải có can đảm để làm điều đó.”

“Thông thường, rất khó để đưa ra quyết định đầu tư nếu dựa trên cách suy nghĩ truyền thống của các tổ chức tài chính. Chúng tôi có thể đưa ra quyết định nhanh vì hiểu được nền tảng cơ bản của công nghệ”, CEO SoftBank giải thích.

Tỷ phú Nhật Bản luôn tỏ ra bình thản dù thành công hay thất bại. Ông chỉ ra rằng Alibaba từng lỗ nặng khi ông quyết định đầu tư vào startup của Jack Ma. “Chúng tôi phải sử dụng trí tưởng tượng. Nếu một công ty sử dụng trí tuệ nhân tạo theo cách hiệu quả và thu hút được khách hàng, họ sẽ thành công. Nếu mắc phải sai lầm lớn, công ty sẽ sụp đổ”, ông nói.

Trên thực tế, tỷ phú Son đã lên kế hoạch đầu tư mạo hiểm hàng tỷ USD nhiều năm trước khi thành lập Vision Fund. Trước khi rót vốn cho Coupang năm 2015, SoftBank đã đầu tư 100 triệu USD vào Tokopedia, startup mua sắm trực tuyến ở Indonesia. Tỷ phú Son cũng đặt cược vào ngành công nghiệp gọi xe non trẻ ở châu Á khi đầu tư 250 triệu USD vào Grab và 600 triệu USD vào Kuaidi Dache của Trung Quốc. Những công ty này sau đó tiếp tục nhận thêm hàng tỷ USD đầu tư từ Vision Fund.

Trước khi Vision Fund ra đời năm 2017, các nhà đầu tư trong lĩnh vực startup được chia thành hai loại. Thứ nhất là các quỹ đầu tư tư nhân lớn mua các công ty có dòng tiền ổn định, cải thiện tỷ suất lợi nhuận rồi sau đó bán chúng, phân chia lợi nhuận. Thứ hai là các quỹ đầu tư đầu tư mạo hiểm rót lượng tiền nhỏ vào nhiều startup cùng lúc với hy vọng một số sẽ thành công.

Quỹ Vision Fund là sự kết hợp độc đáo của cả hai trường phái trên. Vision Fund đầu tư với quy mô cực lớn, nhưng nhắm tới hàng loạt startup công nghệ đang phát triển nhanh, mô hình kinh doanh còn chưa được kiểm chứng.

“Vision Fund tạo điều kiện để startup chứng minh mô hình kinh doanh của họ là phù hợp”, nhà phân tích Oliver Matthew của hãng CLSA nhận định. “Một số khoản đầu tư sẽ thất bại và Vision Fund chấp nhận điều đó. Nhưng nhìn ở mức độ tổng thể, thành công của một số startup sẽ bù đắp cho thua lỗ của các công ty khởi nghiệp khác”.

Lấy ví dụ Tokopedia – startup do William Tanuwijaya, một cựu nhân viên bán thời gian tại quán cà phê internet, sáng lập. Tokopedia hầu như không tạo ra doanh thu trong vài năm đầu tiên. Cơ sở hạ tầng yếu kém của Indonesia đồng nghĩa với việc thu được lợi nhuận từ dịch vụ vận chuyển hàng hóa trên “xứ sở vạn đảo” này là vô cùng khó khăn.

Tuy nhiên, quy mô đã tạo ra sự khác biệt. Tokopedia bắt đầu mở rộng như vũ bão sau khi nhận được khoản đầu tư từ SoftBank năm 2014. Có thể nói Vision Fund đã giúp nâng tầm startup này lên một cấp độ mới. Tokopedia quan sát thấy rằng họ đang thu hút từ 60 đến 80 triệu người tiêu dùng, nhưng nhiều người không tích cực mua hàng. Thay vì chờ đợi thu nhập tăng lên, công ty đã quyết định vượt qua các rào cản để đẩy mạnh giao dịch trực tuyến. Tokopedia bắt đầu cung cấp hàng loạt dịch vụ mới như thanh toán hóa đơn điện nước, đặt vé tàu, giao hàng siêu thị, cho vay…

“Tầm nhìn rất rõ ràng: Làm thế nào để thuyết phục ngày càng nhiều người Indonesia tiêu dùng trực tuyến hơn?”, Lydia Jett, chuyên viên cấp cao phụ trách thương vụ đầu tư Tokopedia, Coupang cùng một vài startup khác tại Vision Fund, cho biết.

Chiến lược mở rộng toàn diện này đòi hỏi nguồn tiền khổng lồ và rất rủi ro với hầu hết các nhà đầu tư. Nhưng tỷ phú Son đã thành công thuyết phục các quỹ đầu tư của Saudi Arabia và Abu Dhabi (UAE) tham gia vào Vision Fund với cam kết 7% lợi nhuận/năm. SoftBank cũng đổ 33 tỷ USD tiền mặt vào Vision Fund. Điều này khiến SoftBank gặp rủi ro lớn ngay từ đầu khi phải chi ra hàng tỷ USD trước khi có thể thu được tiền về. Song nó cũng mang tới cho SoftBank cơ hội kiếm lợi nhuận kếch xù nếu đầu tư thành công.

Rủi ro đầu tư

Mô hình “tăng trưởng bằng mọi giá” của tỷ phú Son vấp phải nhiều nghi ngờ hồi năm 2019 khi cổ phiếu của Uber Technologies – một trong những vụ đầu tư lớn của Vision Fund – lao dốc sau IPO. Vài tháng sau, đợt IPO của WeWork đổ bể, định giá lao dốc từ 47 tỷ USD xuống còn vài tỷ USD. Nhà đầu tư cũng lo ngại nhiều startup được ông Son chống lưng không thể sống sót vì dịch Covid-19., dẫn tới làn sóng bán tháo cổ phiếu của SoftBank. Tình trạng này buộc tỷ phú Son phải tuyên bố thanh lý tài sản để mua lại cổ phiếu của tập đoàn.

“Chúng tôi đã đánh giá quá cao hoặc quá tự tin về người sáng lập, Adam Neumann”, vị CEO của SoftBank chia sẻ về vụ đầu tư của mình vào WeWork. Cổ phiếu của Uber ‘được bán với giá cao hơn những gì chúng tôi đã trả, nhưng giá cổ phiếu lại sụt giảm sau khi niêm yết.’”

“SoftBank cũng quyết đinh đánh giá lại toàn bộ danh mục đầu tư của mình một cách thận trọng hơn”, tỷ phú Son nói thêm, “bởi vì các công ty có thể rơi vào vùng lầy bị gây ra bởi đại dịch Covid-19.

Khoản đầu tư hơn 1,5 tỷ USD của SoftBank vào Greensill Capital – công ty cung cấp “chuỗi cung ứng” hỗ trợ tài chính – cũng bốc hơi sau khi Greensill Capital sụp đổ.

“Tôi nghĩ mô hình kinh doanh của công ty thật tuyệt vời. Tôi vẫn nghĩ như vậy … nhưng Greensill cho một số công ty vay quá nhiều, khiến nhà đầu tư mất niềm tin. Và tôi phải chấp nhận rằng chúng tôi đã thất bại với khoản đầu tư này”, ông Masayoshi Son cho biết.

Giờ đây, một loạt các đợt IPO dự kiến diễn ra trong những tháng tới sẽ chứng minh tầm nhìn chiến lược của tỷ phú Son có còn phù hợp nay không.

Tháng 4 vừa qua, Grab công bố kế hoạch IPO với định giá có thể đạt đến 40 tỷ USD nếu sáp nhập thành công theo phương thức SPAC. Tokopedia quyết định sáp nhập với Gojek và sẽ niêm yết cuối năm nay.

Didi Chuxing – startup gọi xe Trung Quốc – cũng bắt đầu làm việc với Ủy ban Chứng khoán và Giao dịch Mỹ để tiến tới IPO tại New York và đặt mục tiêu đạt đạt mức định giá 70-100 tỷ USD. SoftBank đã đầu tư gần 11 tỷ USD vào Didi Chuxing.

WeWork cũng công bố kế hoạch niêm yết thông qua SPAC, nâng cao cơ hội để Softbank gỡ lại một phần các khoản thua lỗ. Zuoyebang và Full Truck Alliance ở Trung Quốc , Delhivery và Policybazaar tại Ấn Độ cũng có kế hoạch IPO.

Những đợt niêm yết này có thể giúp Vision Fund thắng lớn. Tính đến tháng 3, cổ phần của Vision Fund tại Coupang trị giá tới 27 tỷ USD. Việc một loạt các công ty trong danh mục đầu tư của Vision Fund đang lên kế hoạch IPO, cùng với việc giá trị của các công ty đã IPO đang ngày càng tăng lên đã giúp tổng thu nhập đầu tư của Vision Fund trong năm tài chính tính đến hết tháng 3/2020 đạt 58 tỷ USD.

Tỷ phú Son khẳng định ông không ăn may. Hiện ông đang tập trung mở rộng danh mục đầu tư từ 224 startup lên “300, 400 hoặc 500”. SoftBank muốn tạo ra cái mà tỷ phú Son gọi là một hệ sinh thái: “một nhóm các kỹ sư và doanh nhân giỏi giang có thể giải quyết mọi vấn đề trên thế giới.”

Mục tiêu đó sẽ được thử nghiệm dưới cái nhìn của thị trường. Trong thế giới của SoftBank, các chỉ số thông thường như lợi nhuận không quan trọng. Thay vào đó, các chỉ số về khả năng sinh lời trong tương lai một khi việc “đốt tiền mặt” dừng lại mới là điều công ty quan tâm. Các chỉ số này cũng sẽ được cung cấp trong báo cáo quý gửi tới các nhà đầu tư.

“Tư duy đầu tư đang chuyển đổi từ đầu tư mạo hiểm và đầu tư tư nhân sang tư duy cổ phần đại chúng”, Claudia Zeisberger giáo sư trường kinh doanh INSEAD nhận định. “Một khi toàn bộ công ty trong danh mục đầu tư đã được niêm yết công khai, các phương pháp nội bộ sẽ không còn phù hợp nữa”.

Ví dụ, Coupang đã báo cáo khoản lỗ ròng 295 triệu USD trong quý đầu tiên, tăng 180% so với năm trước. Con số này vượt xa mức tăng 74% về doanh thu. Nhưng nếu chỉ xem xét các chỉ số chính của bản thân doanh nghiệp, chi tiêu trung bình của nhóm người dùng tham gia Coupang từ năm 2016 đã tăng 3,59 lần trong năm 2020. Việc người dùng chi tiêu nhiều hơn qua mỗi năm là tín hiệu cho thấy Coupang sẽ thu về lợi nhuận ngay khi doanh nghiệp ngừng xây dựng các trung tâm hậu cần mới và thuê nhân viên giao nhận.

“Chúng tôi rất vui mừng khi thấy rằng mức độ tương tác của khách hàng tại Coupang tiếp tục tăng và chi tiêu của họ tiếp tục tăng”, bà Lydia Jett cho hay. “Việc đầu tư sẽ dừng lại khi hạ tầng và nhân lực đã đáp ứng nhu cầu. Tới lúc đó, năng lực hậu cần sẽ tăng lên và khi đó lợi nhuận của chúng tôi sẽ tốt hơn”.

Xây dựng hồ sơ về các đợt IPO sẽ là chìa khóa quan trọng, mang lại cả lợi nhuận và danh tiếng cho SoftBank.

“SoftBank là một phần quan trọng của một số công ty thương mại điện tử lớn nhất trên toàn cầu”, Vidit Aatrey, đồng sáng lập và CEO của Meesho – trang web thương mại xã hội Ấn Độ vừa nhận được tài trợ từ SoftBank gần đây – cho hay.

Cạnh tranh gay gắt

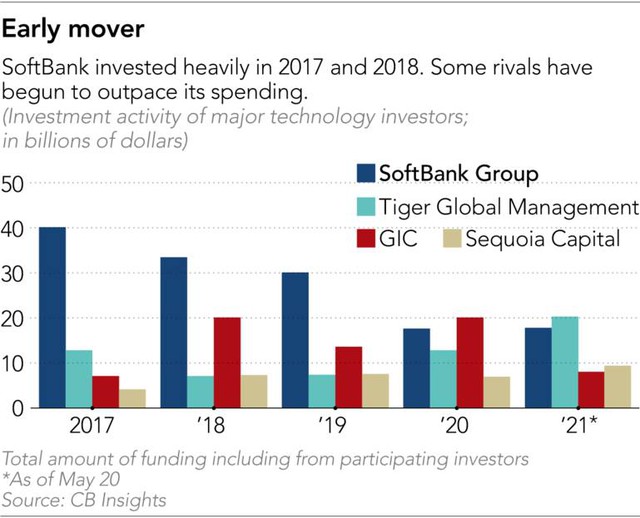

Với sự bùng nổ của các công ty khởi nghiệp, SoftBank hiện không còn là lực lượng thống trị trong việc hỗ trợ các startup nữa. Quỹ Vision Fund 2 có quy mô chỉ bằng 30% quỹ đầu tiên. Trong khi đó, số lượng nhà đầu tư vào các công ty công nghệ tư nhân ngày càng tăng. Các quỹ tương hỗ, thậm chí cả các quỹ đầu cơ có truyền thống chỉ làm ăn trên thị trường chứng khoán, cũng lao vào môi trường startup để tìm kiếm lợi nhuận, trong bối cảnh mặt bằng lãi suất vẫn đang duy trì ở mức thấp kỷ lục .

Những kỳ lân công nghệ hàng đầu cũng đang nhận được nguồn tài trợ từ nhiều quỹ đầu tư khác, trong đó những quỹ vượt qua cả SoftBank. Theo CB Insights, từ đầu năm tới nay, quỹ Tiger Global Management (Mỹ) đã tham gia vào các vòng tài trợ có quy mô hơn 20 tỷ USD, vượt trội so với con số 17,8 tỷ USD của SoftBank.

Một nhà đầu tư khởi nghiệp có trụ sở tại Singapore cho biết chiến lược của Tiger tương tự Vision Fund ở chỗ “thay đổi luật chơi bằng tiền mặt”.

Razorpay, một công ty fintech Ấn Độ, là một ví dụ minh chứng rõ ràng cho việc SoftBank đang mất dần ưu thế. Trong vài tháng qua, công ty đã huy động vốn từ các nhà đầu tư bao gồm Tiger Global Management, GIC, Sequoia Capital, Ribbit Capital và Matrix Partners – một số tên tuổi nổi tiếng nhất trong lĩnh vực đầu tư mạo hiểm, nhưng trong số các nhà đầu tư này không bao gồm SoftBank.

Thậm chí Meesho, startup từng nhận đầu tư từ SoftBank giờ cũng từ chối lời đề nghị đầu tư thêm từ tỷ phú Son